Rapport alimentatienormen versie 2023

Hierbij treft u de digitale versie aan van het rapport alimentatienormen (Tremarapport), zoals dit wordt gepubliceerd op www.rechtspraak.nl.

mr. K.M. Braun, raadsheer gerechtshof Den Haag, voorzitter

mr. Y. Oosting, stafjurist rechtbank Noord-Nederland, ambtelijk secretaris

Secretariaat:

p/a rechtbank Noord-Nederland, locatie Leeuwarden,

Postbus 7583

8903 JN Leeuwarden

INHOUDSOPGAVE

-

Voorwoord

-

Inleiding

2.1 Alimentatienormen

2.2 Onderhoudsgerechtigde / rechthebbende

2.3 Wanneer alimentatie?

2.4 Maatstaven voor de bepaling van de omvang van de alimentatieverplichting

-

Behoefte

3.1 Kinderalimentatie

3.2 Partneralimentatie

-

Draagkracht

4.1 Algemeen

4.2 Kernschema

4.3 Verklaring van de begrippen

4.4 “Gelijkheid boven en onder de streep”

4.5 Draagkrachtberekening ten behoeve van kinderalimentatie

-

Confrontatie van behoefte en draagkracht

5.1 Algemeen

5.2 Indien kinderalimentatie moet worden vastgesteld

5.3 Ingeval partneralimentatie moet worden vastgesteld

5.4 Ingeval naast kinderalimentatie tevens partneralimentatie moet worden vastgesteld

-

Toelichting bij de modellen voor de draagkracht berekening

6.1 Modellen en tarieven

6.2 Toelichting bij het model voor de netto methode

6.3 Toelichting bij het model voor de bruto methode

-

Afwijking van het rekenmodel

7.1 Inkomensverlies

7.2 Kinderalimentatie: extra lasten

7.2.1 Algemeen

7.2.2 Woonlasten

7.3 Kinderalimentatie: de aanvaardbaarheidstoets

7.4 Schuldsanering

7.5 Verpleging in een AWBZ-instelling

1.VOORWOORD

Het rapport Alimentatienormen, voor het eerst gepubliceerd in 1979, heeft in de praktijk een ruime toepassing gevonden. In dit rapport zijn sindsdien de diverse aanbevelingen en rapporten die de Werkgroep alimentatienormen van de NVvR in de loop van de jaren heeft gepubliceerd in een uitgave bijeengevoegd. Inmiddels is de Werkgroep alimentatienormen overgegaan in de Expertgroep Alimentatie. Periodiek, zo mogelijk in januari en juli van ieder jaar, wordt een actuele versie van het rapport gepubliceerd, laatstelijk in januari 2020. Het doel van het rapport is het leveren van een bijdrage aan de voorspelbaarheid en rechtszekerheid van de rechtspraak in alimentatiezaken. Deze aanbevelingen zijn geen wet en rechters en partijen kunnen in individuele zaken daarvan afwijken.

Het rapport met bijlagen, dat dus aanbevelingen geeft voor een eenvormige praktische invulling van de wettelijke maatstaven behoefte en draagkracht, kan worden geraadpleegd op de pagina van de Expertgroep Alimentatienormen op www.rechtspraak.nl.

Wijzigingen per 1 januari 2023

In het rapport zijn, naast kleinere aanpassingen van ondergeschikt belang, de volgende aanpassingen doorgevoerd:

- De vaststelling van de draagkracht voor kinder- en partneralimentatie wordt zoveel mogelijk gelijkgetrokken. Bij zowel kinder- als partneralimentatie zal volgens deze nieuwe aanbevelingen gerekend worden met een woonbudget van 30 procent van het netto inkomen. De zogenoemde jus-vergelijking verandert in een vergelijking van de bedragen die partijen na betaling van alimentatie feitelijk te besteden hebben.

De expertgroep adviseert deze aanbevelingen toe te passen in zaken die na 1 januari 2023 op zitting worden behandeld en waarbij de ingangsdatum van de (gewijzigde) alimentatie op of na 1 januari 2023 ligt.

- In de tabellen eigen aandeel van ouders in de kosten van kinderen zijn de eerste twee kolommen vervallen. De inkomens die genoemd werden in deze twee kolommen liggen onder het sociaal minimum voor een gezin met kinderen.

- In de tabellen eigen aandeel wordt vanaf 2023 gerekend met een gemiddeld bedrag aan te ontvangen kinderbijslag. Het puntensysteem is daarmee vervallen.

- In paragraaf 3.2. doet de expertgroep een aanbeveling voor het bepalen van de aanvullende behoefte (dat is de behoefte minus het bedrag waarmee de gerechtigde tot partneralimentatie zelf in het levensonderhoud kan voorzien) als die gerechtigde een aandeel in de kosten van kinderen heeft. Voor het bepalen van de aanvullende behoefte van de onderhoudsgerechtigde beveelt de expertgroep aan om op zijn/haar (redelijkerwijs te verwerven) netto inkomen zijn/haar aandeel in de kosten van kinderen in mindering te brengen voor zover dat aandeel meer is dan het kindgebonden budget.

- De reiskosten woon-werkverkeer op pagina 36 zijn verhoogd van € 0,125 naar € 0,19 per kilometer.

Zoals altijd wordt aanbevolen kennis te nemen van het rapport ‘kosten van kinderen ten behoeve van vaststelling kinderalimentatie’ dat in 1994 voor het eerst is gepubliceerd. Dat rapport is nog steeds relevant, zij het dat de daarin genoemde percentages kosten van kinderen inmiddels door een onderzoek uit 2018 achterhaald zijn. Het rapport is te vinden in het archief op de pagina van de Expertgroep Alimentatie (onder ‘overig’).

Tot slot merkt de Expertgroep Alimentatie op dat, voor zover hierna over vader en moeder wordt gesproken, hier ook vader en vader of moeder en moeder gelezen kan worden.

De Expertgroep Alimentatie is – zoals gebruikelijk – collectief verantwoordelijk voor dit rapport.

Leeuwarden, december 2022

2. INLEIDING

2.1 Alimentatienormen

Dit rapport bevat normen of richtlijnen die bij de vaststelling van alimentatie kunnen worden gehanteerd. De werkgroep beveelt de toepassing van deze richtlijnen aan.

Alimentatie na scheiding

Bij de ontwikkeling van haar richtlijnen heeft de expertgroep voornamelijk het oog gehad op het vaststellen of wijzigen van alimentatie na echtscheiding of scheiding van tafel en bed. Het gaat daarbij om:

- een bijdrage van de ouder in de kosten van verzorging en opvoeding van zijn kind(eren) aan de andere ouder, hierna ook aan te duiden als kinderalimentatie (onder kinderalimentatie wordt mede verstaan de bijdrage ten behoeve van al dan niet door de vader erkende kinderen)

De vaststelling van alimentatie in het kader van voorlopige voorzieningen geschiedt in principe aan de hand van dezelfde richtlijnen. In verband met het summiere karakter van de procedure zal echter vaak worden volstaan met een minder strikte toepassing.

Jongmeerderjarigen

In aansluiting op de verplichting van ouders om bij te dragen in de kosten van verzorging en opvoeding van hun minderjarige kinderen bestaat de verplichting van ouders om te voorzien in de kosten van levensonderhoud en studie van kinderen in de leeftijd van 18 tot 21 jaar. Met de term kosten van levensonderhoud en studie wordt in feite niets anders bedoeld dan de kosten van verzorging en opvoeding. Deze kinderen kunnen jegens hun ouders een zelfstandig recht op een bijdrage in die kosten geldend maken.

Bijstandsverhaal

De aanbevelingen in dit rapport zijn ook geschikt voor toepassing op verhaal van bijstand indien dit verhaal is gegrond op een onderhoudsverplichting. Overigens kan de verhaalsprocedure specifieke vragen opwerpen, bijvoorbeeld van bestuursrechtelijke aard, die buiten het bestek van dit rapport vallen.

2.2 Onderhoudsgerechtigde/rechthebbende

De gewezen partner en de jongmeerderjarige zijn ter zake van hun onderhoudsaanspraken zowel onderhoudsgerechtigde als rechthebbende. Bij kinderalimentatie ligt dit anders: het kind is onder- houdsgerechtigde maar de ouder of voogd die de kosten maakt ten behoeve van de kinderen is rechthebbende ter zake van de bijdrage in de kosten van verzorging en opvoeding. Bij de vaststelling van kinderalimentatie wordt rekening gehouden met de onderhoudsplicht en uit dien hoofde de eigen inkomsten c.q. draagkracht van de ouder die aanspraak maakt op een kinderbijdrage.

2.3 Wanneer alimentatie?

Wettelijke onderhoudsverplichtingen

De wet bepaalt wie gehouden zijn tot het verstrekken van levensonderhoud. Een verplichting kan voortvloeien uit een huwelijk of geregistreerd partnerschap (partneralimentatie) of uit bloed- of aan- verwantschap of gezag (kinderalimentatie, een bijdrage voor jongmeerderjarigen, enz.).

Rangorde onderhoudsgerechtigden

Indien een persoon verplicht is levensonderhoud te verstrekken aan twee of meer personen en zijn draagkracht onvoldoende is om dit volledig aan allen te verschaffen, hebben zijn kinderen en stiefkinderen die de leeftijd van een en twintig jaren nog niet hebben bereikt voorrang boven alle andere onderhoudsgerechtigden. Deze voorrangsregel leidt ertoe dat allereerst de kinderalimentatie wordt bepaald en dat pas daarna wordt beoordeeld of ook nog ruimte bestaat voor het opleggen van partneralimentatie.

Behoeftigheid

Men is behoeftig indien men zelf niet in het eigen levensonderhoud kan voorzien, dat wil zeggen indien men zelf daartoe de nodige middelen mist en die ook in redelijkheid niet kan verwerven.

De verplichting van (stief)ouders jegens hun minderjarige en jongmeerderjarige (stief)kinderen bestaat onafhankelijk van de vraag of sprake is van behoeftigheid. Bij alle andere betrekkingen bestaat slechts een recht op alimentatie voor degene die behoeftig is.

2.4 Maatstaven voor de bepaling van de omvang van de alimentatieverplichting

Wettelijke maatstaven

De wettelijke maatstaven voor de bepaling van het bedrag dat voor levensonderhoud verschuldigd is, zijn de behoefte van de onderhoudsgerechtigde en de draagkracht van de onderhoudsplichtige.

Bij partneralimentatie kunnen daarnaast niet-financiële factoren een rol spelen. Deze blijven in het rapport onbesproken.

Behoefte en draagkracht

Deze begrippen staan in dit rapport centraal.

Behoefte is - ook bij kinderen - een voorwaarde voor vaststelling van alimentatie. Volgens vaste jurisprudentie kan niet worden uitgegaan van een absoluut behoeftebegrip: behoefte houdt niet op bij het bestaansminimum. Het bestaan en de omvang van de behoefte hangen af van de individuele omstandigheden en moeten van geval tot geval worden bepaald. Allerlei omstandigheden kunnen een rol spelen. Een concrete richtlijn geeft de expertgroep slechts ten aanzien van de kosten van minderjarige kinderen. Voor wat betreft de vaststelling van de behoefte aan partneralimentatie bevat hoofdstuk 3, naast een aantal mogelijk relevante factoren (neergelegd in de jurisprudentie van de Hoge Raad), ook een in de praktijk ontwikkelde vuistregel.

Met het oog op de draagkrachtbepaling is een stelsel van gedetailleerde aanbevelingen ontwikkeld. Na een uiteenzetting van de berekeningssystematiek in hoofdstukken 3 tot en met 5 volgt een puntsgewijze bespreking aan de hand van rekenmodellen in hoofdstuk 6.

Maximum

De vast te stellen alimentatie mag de behoefte of de draagkracht niet overstijgen. De laagste van de twee vormt dus het maximum. De omstandigheden van partijen kunnen aanleiding geven de alimentatie lager dan dit maximum vast te stellen. De ‘confrontatie' van behoefte en draagkracht komt aan de orde in hoofdstuk 5.

3. BEHOEFTE

3.1 Kinderalimentatie

Behoefte aan kinderalimentatie

Voor de vaststelling van de behoefte aan een bijdrage in de kosten van verzorging en opvoeding van kinderen is in samenwerking met het Nationaal Instituut voor Budgetvoorlichting (het NIBUD) een systeem ontwikkeld, gebaseerd op CBS-cijfers, dat is neergelegd in het rapport ‘Kosten van kinderen ten behoeve van vaststelling kinderalimentatie', voor het eerst gepubliceerd in Trema 1994, p. 127 e.v. Het rapport is terug te vinden op de pagina van de Expertgroep Alimentatie onder het kopje ‘archief’.

De afgelopen jaren hebben het CBS en het NIBUD hernieuwd onderzoek gedaan. De tabellen ‘eigen aandeel kosten van kinderen’ zijn vanaf het jaar 2019 gebaseerd op de cijfers zoals die blijken uit dit nieuwe onderzoek.

Terminologie

De expertgroep hanteert de volgende terminologie:

- kosten van een kind: het totaal per maand aan het kind bestede bedrag;

- kinderbijslag: de bijdrage van de overheid in de kosten voor opvoeding en verzorging van een minderjarig kind;

- kindgebonden budget: de extra inkomensafhankelijke maandelijkse bijdrage (inclusief alleenstaande ouderkop) van de overheid in de kosten voor opvoeding en verzorging van een minderjarig kind voor degene die kinderbijslag voor het kind ontvangt;

- eigen aandeel ouders in de kosten van het kind: dat deel van de kosten dat door de ouders per maand uit hun eigen inkomen wordt bestreden; dat zijn dus de hiervoor bedoelde kosten van kinderen minus de kinderbijslag en het kindgebonden budget;

- behoefte aan kinderalimentatie: dat deel van de kosten van een kind dat niet door de kinderbijslag, het kindgebonden budget en de financiële bijdrage van de verzorgende ouder kan of behoeft te worden bestreden.

Uitleg van het systeem

Blijkens CBS-onderzoek besteden ouders een bepaald percentage van het gezinsinkomen aan hun kinderen. Tot dat gezinsinkomen rekent het CBS mede (onder meer) de overheidsbijdragen. Uit dat onderzoek blijkt voorts dat naarmate er meer kinderen tot het huishouden behoren, de totale kosten van de kinderen weliswaar stijgen maar dat de gemiddelde kosten per kind daartegenover dalen. Voor de bepaling van het eigen aandeel van de ouders in de kosten van kinderen is de kinderbijslag van de gevonden kosten afgetrokken.

Deze uitgangspunten vormen de basis van de tabel die in de bijlage ‘tarieven en tabellen’ onder 28 is opgenomen en die periodiek wordt aangepast. Volgens de tabel wordt bij hetzelfde inkomen het eigen aandeel van de ouders in de kosten van kinderen per kind lager naarmate er meer kinderen zijn en naarmate de kinderen ouder worden. Dit wordt veroorzaakt doordat de kinderbijslag per kind stijgt naarmate er meer kinderen zijn en naarmate zij ouder worden, terwijl de gemiddelde kosten per kind dalen naarmate er meer kinderen zijn en doordat de leeftijd niet bepalend is voor de uitgaven voor de kinderen.

Het kindgebonden budget wordt, gelet op de uitspraak van de Hoge Raad van 9 oktober 2015, niet in mindering op de (tabel)behoefte gebracht.

Het gebruik van de tabel eigen aandeel ouders in de kosten van de kinderen

a) Het inkomen

Met ‘inkomen’ in de tabel is bedoeld het netto besteedbare gezinsinkomen tijdens het huwelijk (de relatie), dus van beide ouders opgeteld, dan wel na de (echt)scheiding het netto inkomen van de ouder(s) afzonderlijk, dus niet bij elkaar opgeteld, ingeval dit inkomen van één van de ouders het voormalige gezinsinkomen te boven gaat. Dit netto besteedbare inkomen (NBI) wordt in de regel gevormd door de middelen die de ouder(s) gebruikelijk voorafgaand aan het verbreken van de samenleving of – in geval van stijging van het inkomen na het verbreken van de samenleving – nadien ter beschikking staan, dat wil zeggen de daadwerkelijke inkomsten (uit arbeid, uitkering en/of vermogen), verminderd met de op dit inkomen drukkende belastingen en netto uitgaven inkomensvoorzieningen, zoals de premie arbeidsongeschiktheidsverzekering. Het NBI kan volgens de thans geldende alimentatienormen worden bepaald met behulp van de bruto of netto methode. Geen rekening wordt gehouden met de fiscale gevolgen van het zijn van eigenaar van een woning (eigenwoningforfait, fiscale aftrek van hypotheekrente) en de bijtelling vanwege een auto van de zaak. Wel dient rekening te worden gehouden met het kindgebonden budget waar recht op bestond ten tijde van de samenleving. Dit dient bij de ouder die deze bijdrage ontving te worden opgeteld bij diens inkomen.

In het aldus berekende inkomen is de kinderbijslag niet betrokken, omdat deze in de tabel is verwerkt.

b) Het tabelbedrag

In de tabel kan op basis van het netto besteedbare gezinsinkomen en het aantal kinderen het eigen aandeel van ouders in de kosten van de kinderen worden bepaald. Bij dat bedrag is al rekening gehouden met de kinderbijslag.

Hoewel de tabel ziet op kosten van minderjarige kinderen beveelt de expertgroep aan om in het geval dat op het moment van de scheiding één of enkele tot het gezin behorende kinderen jongmeerderjarig zijn en de/het andere(n) minderjarig, voor het aantal kinderen uit te gaan van de situatie dat alle kinderen minderjarig zijn. Bepalend is immers wat normaliter voor alle kinderen werd uitgegeven.

Toelichting

De tabel is ontworpen om bij de vaststelling van kinderalimentatie te beschikken over eenduidige richtlijnen voor de vaststelling van de behoefte van de kinderen aan een bijdrage in hun kosten van verzorging en opvoeding door de alimentatieplichtige ouder. Zolang ouders niet gescheiden zijn, is het gezinsinkomen bepalend voor de uitgaven die ten behoeve van het kind worden gedaan. Dit gezinsinkomen moet dan ook de maatstaf zijn bij het hanteren van de tabel, ook na de (echt)scheiding. Dit impliceert een duidelijke keus: de kinderen moeten in beginsel niet slechter af zijn na en door de (echt)scheiding van hun ouders.

Bij het hanteren van de tabel moet niet uit het oog worden verloren dat deze slechts bedoeld is om als toetssteen te dienen voor hetgeen de kinderen kosten. Pas bij de berekening van de draagkracht zal blijken of de gevonden draagkracht oplegging van het gevonden ‘eigen aandeel' als alimentatie toelaat. Als beide ouders inkomen hebben en zij samen voldoende draagkracht hebben om in het ‘eigen aandeel’ te voorzien kan een draagkrachtvergelijking worden gemaakt (zie verder hoofdstuk 5.2).

Vermindering of wegvallen van inkomen na (echt)scheiding

Vermindering of wegvallen van inkomen na de (echt)scheiding behoort, op grond van het hiervoor gekozen uitgangspunt dat het welvaartsniveau ten tijde van de (echt)scheiding in beginsel bepalend is voor de kosten van de kinderen, op die kosten geen invloed te hebben. Wel kan een dergelijke wijziging gevolgen hebben voor de draagkracht om een bijdrage in de kosten te betalen.

Latere stijging van inkomen van één van de ouders

Stijging van het inkomen van een ouder behoort, voor zover dit inkomen door die stijging hoger wordt dan het (gezins)inkomen tijdens het huwelijk/de samenleving, in beginsel wel invloed uit te oefenen op de vaststelling van de behoefte: indien het gezinsverband zou hebben voortgeduurd, zou die verhoging immers ook een positieve invloed hebben uitgeoefend op het bedrag dat ten behoeve van de kinderen zou zijn uitgegeven. Voor het geval het inkomen van één van de ouders het voormalige gezinsinkomen overschrijdt, is daarom dat hogere inkomen van die ouder de maatstaf voor de bepaling van de kosten van de kinderen.

Behoefte van een kind van wie de ouders nooit in gezinsverband hebben samengeleefd

De behoefte van een kind van wie de ouders nooit in gezinsverband hebben samengeleefd wordt bepaald door het gemiddelde te nemen van de behoefte berekend op basis van het inkomen van de ene ouder en de behoefte op basis van het inkomen van de andere ouder. De inkomens dienen dus niet bij elkaar te worden opgeteld. Beoordeeld wordt de welstand die het kind bij iedere ouder afzonderlijk zou hebben ervaren als het alleen bij die ouder zou zijn opgegroeid. Met (inkomsten van) partners wordt geen rekening gehouden. Bij de bepaling van het inkomen van iedere ouder afzonderlijk moet met de aanspraak op kindgebondenbudget rekening worden gehouden indien aan de voorwaarden om daarvoor in aanmerking te komen (zoals inkomens- en vermogensgrens) wordt voldaan, ook al is dit voor een ouder een fictief bedrag (alsof het kind alleen bij die ouder zou zijn opgegroeid). Ook andere, fiscale aanspraken in die fictieve situatie (zoals de aanspraak op de inkomensafhankelijke combinatiekorting) dienen in aanmerking te worden genomen. Het gaat immers om het bepalen van het bedrag dat de betreffende ouder uit de ter beschikking staande middelen aan het kind zou besteden als het bij hem/haar zou opgroeien. Het na middeling gevonden eigen aandeel kan in voorkomend geval worden vermeerderd met de netto kosten van kinderopvang, dus na aftrek kinderopvangtoeslag en tegemoetkoming in die kosten door een werkgever.

Rekenvoorbeeld:

Ouders hebben nooit samengewoond. Het kind heeft het hoofdverblijf bij moeder. Het inkomen van de moeder is € 1.600,00 netto, verhoogd met € 400,- KGB, totaal € 2.000,-. Het inkomen van de vader is € 2.200,- netto per maand, te verhogen met een (fictief) KGB van € 300,-, totaal € 2.500,-. Op basis van het inkomen van de moeder inclusief KGB volgt een behoefte van € 230,- uit de behoeftetabel. Op basis van het inkomen van de vader inclusief KGB volgt een behoefte van € 305,- uit de tabel. De behoefte van het kind is dan het gemiddelde van die twee bedragen: (230+305)/2 = € 267,50.

(de bedragen in dit rekenvoorbeeld zijn fictief).

Aanzienlijke inkomensstijging van een van de ouders die nooit in gezinsverband hebben samengeleefd

Ook bij kinderen van ouders die niet hebben samengewoond dient een aanzienlijke inkomensstijging van een van beide ouders invloed uit te oefenen op de vaststelling van de behoefte. Daarom wordt aanbevolen om de behoefte opnieuw te berekenen als één ouder een inkomen (zonder bijtelling van een fictief kindgebonden budget) verkrijgt dat hoger is dan de feitelijke inkomens van de beide ouders bij de vorige vaststelling van de behoefte bij elkaar opgeteld (de drempel). Om te voorkomen dat dan het kindgebonden budget dubbel zou meetellen, dient bij het bepalen van de drempel niet gerekend te worden met een destijds (mogelijk) aangehouden fictief kindgebonden budget, maar wordt alleen een destijds daadwerkelijk genoten kindgebonden budget bij het toenmalige inkomen geteld.

Rekenvoorbeeld:

Ouders hebben nooit samengewoond. Het kind heeft het hoofdverblijf bij moeder. Bij de eerste vaststelling van de kinderbijdrage was het inkomen van de moeder € 1.600,00 netto, verhoogd met € 400,- KGB, totaal € 2.000,-. Het inkomen van de vader was € 2.000,- netto per maand, te verhogen met een fictief KGB van € 300,-. In dat geval is sprake van een aanzienlijke inkomensstijging als een van de ouders een feitelijk inkomen heeft dat hoger is dan € 1.600,- + € 400,- + € 2.000 = € 4.000,-. De fictieve € 300, - aan kindgebonden budget aan de zijde van de vader blijft voor de berekening van de drempel dus buiten beschouwing. Als de vader een NBI heeft boven € 4.000,- (zonder fictief KGB en andere, fiscale aanspraken) is sprake van een aanzienlijke inkomensstijging. Dit is ook het geval als de moeder een NBI heeft boven de € 4.000 (inclusief daadwerkelijk genoten KGB).

Als die drempel is gehaald, dient de nieuwe behoefteberekening vervolgens wederom plaats te vinden op de wijze zoals hiervoor omschreven voor de behoefteberekening van ouders die nooit hebben samengewoond, maar dan op basis van de actuele inkomens van de beide ouders. Daarbij wordt dan weer de situatie beoordeeld alsof het kind bij die ouder zou wonen, zodat wel met het (fictief) kindgebonden budget waarop dan aanspraak zou bestaan rekening moet worden gehouden én met eventuele heffingskortingen waarop in die – fictieve – situatie aanspraak zou bestaan.

c) Kindgebonden budget

Het na de scheiding ontvangen kindgebonden budget wordt verwerkt bij de vaststelling van de draagkracht (zie de uitspraak van de Hoge Raad van 9 oktober 2015. Ter verduidelijking wordt erop gewezen dat met het kindgebonden budget als volgt rekening dient te worden gehouden:

- bereken het besteedbaar inkomen van beide partijen ten tijde van het huwelijk/de samenleving op de hiervoor onder a), eerste alinea, beschreven wijze;

- vermeerder dit besteedbaar inkomen met het kindgebonden budget waar partijen voor de kinderen ten tijde van hun huwelijk/samenleving (eventueel) recht op hadden;

- bepaal vervolgens het eigen aandeel van de ouders in de kosten van het kind aan de hand van het netto gezinsinkomen inclusief kindgebonden budget en de tabel "eigen aandeel kosten van kinderen".

Voorbeeld:

| Besteedbaar inkomen man ten tijde van huwelijk/samenleving |

€ 1.800 per maand |

| Besteedbaar inkomen vrouw ten tijde van huwelijk/samenleving |

€ 1.150 per maand |

| Aanspraak kindgebonden budget ten tijde van huwelijk /samenleving |

€ 50 per maand |

| Totaal besteedbaar gezinsinkomen |

€ 3.000 per maand |

De man en de vrouw gaan begin 2023 uit elkaar.

Eigen aandeel kosten van kinderen op basis van voormeld besteedbaar gezinsinkomen en uitgaande van 1 kind bedraagt € 390 per maand (tabel 2023).

d) Correcties voor bijzondere kosten

In de tabelbedragen zijn alle normale kosten zoals die voor voeding en kleding begrepen. Bepaalde extra kosten zijn echter zo uitzonderlijk dat deze niet begrepen kunnen zijn in de standaardbedragen voor de kosten van kinderen.

In welke gevallen naast de tabelbedragen nog met bijzondere kosten rekening moet worden gehouden, kan slechts in globale termen worden aangegeven omdat allerlei kosten/activiteiten uitwisselbaar zijn. Wanneer bijvoorbeeld in de kosten van kinderen een bepaald bedrag begrepen is voor ‘ontspanning', dan kan dat bedrag op verschillende manieren worden ingevuld: van voetbal tot paardrijden of van computergame tot vioolles. Voorts blijkt dat hogere uitgaven aan de ene uitgavenpost samengaan met lagere uitgaven aan een andere post. Met andere woorden, wanneer een gezin meer dan gemiddeld aan kleding besteedt, behoeft dat niet te betekenen dat er voor de post kleding een correctie moet plaatsvinden. Gebleken is dat men zich hiervoor bezuinigingen getroost op een andere post.

Correctieposten betreffen dus kosten die niet of onvoldoende in de gehanteerde kosten van kinderen zijn verdisconteerd en welke bovendien niet te compenseren zijn met andere uitgavenposten. Voorbeelden van kosten die volgens de expertgroep in aanmerking komen voor correctie zijn de kosten van een gehandicapt kind, kosten van topsport, privélessen en extra hoge schoolgelden en – na aftrek van de kinder- opvangtoeslag en de bijdrage van de werkgever – dermate hoge resterende kosten van kinderopvang of oppaskosten dat deze niet gecompenseerd kunnen worden door lagere uitgaven op andere posten.

Ter toelichting van deze laatste categorie kosten geldt het volgende. Volgens de tekst van het rapport ‘Kosten van kinderen’ behoren ook hoge oppaskosten in verband met de verwerving van inkomsten tot de categorie bijzondere kosten die niet in de tabel verwerkt zijn. Uit onderzoek van het CBS uit de tijd voor de huidige systematiek van financiering van de kinderopvang is echter gebleken dat bij een echtpaar oppaskosten niet leiden tot in totaal hogere kosten van kinderen. Kennelijk worden in die situatie hoge oppaskosten c.q. kosten van kinderopvang gecompenseerd met lagere uitgaven aan een andere post. Hoewel dit onderzoek dateert van de tijd vóór de huidige systematiek van financiering van kinderopvang, acht de Expertgroep Alimentatie het aannemelijk dat dit in het merendeel van de gevallen nog steeds zo is. Indien echter sprake is van dermate hoge kosten voor kinderopvang of dermate hoge oppaskosten dat deze niet (volledig) gecompenseerd kunnen worden door lagere uitgaven op andere posten, kan dat leiden tot in totaal hogere kosten van kinderen dan het tabelbedrag.

Wanneer sprake is van bijzondere kosten waarmee rekening moet worden gehouden bij de bepaling van de behoefte, beveelt de Expertgroep aan allereerst de desbetreffende kosten vóór de scheiding af te trekken van het netto besteedbaar gezinsinkomen en uitgaande van het dan resterende gezinsinkomen de behoefte van de kinderen te berekenen aan de hand van de tabel eigen aandeel van ouders in de kosten van kinderen. Vervolgens kan de behoefte worden vastgesteld door de werkelijke bijzondere kosten na de scheiding (dus indien van toepassing na aftrek van de kinderopvangtoeslag en de werkgeversbijdrage in die kosten) op te tellen bij het in de tabel gevonden bedrag.

e) Hoger aanbod

De tabel geeft een richtlijn voor de bepaling van de redelijkerwijs in de desbetreffende inkomensklasse te maken kosten voor kinderen. De expertgroep acht deze richtlijn realistisch en beveelt daarom het gebruik ervan aan. Dit neemt natuurlijk niet weg dat ouders hogere bedragen kunnen overeenkomen.

Jongmeerderjarigen

De tabellen van het NIBUD voorzien niet in de berekening van de behoefte van kinderen ouder dan 18 jaar. Voor de vaststelling van de behoefte van jongmeerderjarigen, meestal studerenden die onder de reikwijdte van de Wet Studiefinanciering (hierna: WSF) vallen, zijn nog geen maatstaven ontwikkeld.

Volgens de WSF bestaat het budget voor een student uit een normbedrag voor de kosten van levensonderhoud, een tegemoetkoming in de kosten van lesgeld dan wel het collegegeldkrediet, en de reisvoorziening. Voor de behoeftebepaling van studerende kinderen kan in het algemeen bij de WSF-norm (normbedrag voor de kosten van levensonderhoud, vermeerderd met het verschuldigde lesgeld of collegegeld) aansluiting gezocht worden, waarbij de student kan aantonen dat voor een bepaalde post een hoger budget nodig is. Verder kan rekening worden gehouden met de aanspraken die een student heeft op studiefinanciering. De WSF kan de student onder voorwaarden aanspraak geven op een basisbeurs, een basislening, een aanvullende beurs of aanvullende lening en een collegegeldkrediet. Afhankelijk van het niveau van de opleiding zijn de basisbeurs en de aanvullende beurs een gift, of kunnen zij dat worden indien binnen de diplomatermijn van 10 jaren een diploma wordt gehaald (prestatiebeurs). Zowel voor de gift als de prestatiebeurs geldt dat deze als behoefteverlagend wordt aangemerkt. Van een student mag in redelijkheid worden verlangd dat binnen de genoemde termijn een diploma wordt gehaald. De basislening, de aanvullende lening en het collegegeldkrediet moeten wel altijd worden terugbetaald, zodat deze niet worden aangemerkt als behoefteverlagend.

Voor niet-studerende jongmeerderjarigen kan voor de berekening van de behoefte eveneens aansluiting gezocht worden bij het normbedrag voor de kosten van levensonderhoud uit de WSF-norm, onder aftrek van de daarin begrepen studiekosten (boeken en leermiddelen).

Bij hoger onderwijs maakt de WSF-norm geen verschil tussen thuis- en uitwonende studenten. Ervan uitgaande dat een thuiswonende student in het hoger onderwijs bespaart op zijn woonlast, kan zijn behoefte worden verlaagd, bijvoorbeeld met een bedrag ter hoogte van de gemiddelde basishuur. Uit het normbedrag voor de kosten van levensonderhoud wordt de jongmeerderjarige geacht ook diens premie voor de ziektekostenverzekering te voldoen. In dat normbedrag is al rekening gehouden met een ontvangen zorgtoeslag. Een eventuele zorgtoeslag hoeft dus niet nog afzonderlijk in mindering te worden gebracht. Structurele eigen inkomsten van de jongmeerderjarige kunnen wel in mindering worden gebracht op het normbedrag.

3.2 Partneralimentatie

Voor de vaststelling van de behoefte van de onderhoudsgerechtigde aan een onderhoudsbijdrage dient rekening te worden gehouden met alle relevante omstandigheden, waaronder de hoogte en de aard van zowel de inkomsten als de uitgaven van partijen tijdens het huwelijk, waarin een aanwijzing kan worden gevonden voor de mate van welstand waarin zij hebben geleefd, en zoveel mogelijk met concrete gegevens betreffende de reële of met een redelijke mate van waarschijnlijkheid te verwachten kosten van levensonderhoud van de onderhoudsgerechtigde.

Een onderhoudsplicht bestaat alleen voor zover de onderhoudsgerechtigde niet in eigen levensonderhoud kan voorzien. Eigen inkomsten van de onderhoudsgerechtigde, ook die uit vermogen, verminderen de behoefte aan een bijdrage, oftewel de behoeftigheid. Onder inkomsten worden zowel de daadwerkelijke inkomsten als de in redelijkheid te verwerven inkomsten verstaan. Indien de onderhoudsgerechtigde geen inkomsten heeft, dient derhalve rekening te worden gehouden met het vermogen van de onderhoudsgerechtigde om inkomsten te verwerven (verdiencapaciteit). Daarbij zijn alle omstandigheden van belang, waaronder de opleiding, de werkervaring, de geboden tijd om werk te zoeken, de gezondheid en de zorg voor kinderen. Verwijtbaar, niet voor herstel vatbaar inkomensverlies van de onderhoudsgerechtigde kan buiten beschouwing worden gelaten, onder vergelijkbare voorwaarden als die van toepassing zijn bij het bepalen van de draagkracht.

In geval sprake is van vermogen, kan het onder omstandigheden redelijk zijn te verlangen op dit vermogen in te teren. Een nieuwe relatie van de onderhoudsgerechtigde die niet het karakter heeft van ‘samenleven als ware men gehuwd' of ‘als ware men geregistreerd partner' kan behoefteverlagend werken. De behoefte van de onderhoudsgerechtigde kan mede omvatten de premie voor een voorziening na overlijden van de onderhoudsplichtige (artikel 1:157 lid 2 BW). Een recht op huurtoeslag is van aanvullende aard en dient bij het bepalen van de behoefte geen rol te spelen. Kosten voor rechtsbijstand kunnen de behoefte beïnvloeden als daarvoor een schuld is aangegaan.

Aan de hand van het rekenmodel voor de bepaling van het draagkrachtloos inkomen dat als losse bijlage bij dit rapport hoort, kan men tevens de minimumbehoefte van de onderhoudsgerechtigde bepalen. Tot die minimumbehoefte zijn dan de strikt noodzakelijke lasten te rekenen, net zoals bij de onderhoudsplichtige: de bijstandsnorm voor de kosten van levensonderhoud, een redelijke woonlast, de premie zorgverzekeringswet (hierna: ZVW) en andere noodzakelijke lasten. Lasten die meer tot de luxe uitgaven zijn te rekenen die men tijdens het huwelijk gewend was - voor zover die in de gegeven situatie redelijk zijn en dan deel uitmaken van de totale behoefte - zoals een auto, kan men, net als bij de onderhoudsplichtige, beter niet tot deze minimumbehoefte rekenen. Deze uitgaven dienen te worden bestreden uit de zogenaamde ‘vrije' ruimte die resteert na aftrek van het draagkrachtloos inkomen. Dit betekent dat de ‘vrije' ruimte zodanig moet zijn dat daarmee de extra lasten, dat wil zeggen het deel van de behoefte dat uitstijgt boven de minimum behoefte, kunnen worden betaald (zie verder hoofdstuk 5.4.)

Voor het bepalen van de netto behoefte is echter ook een vuistregel (de zogenoemde hofnorm) beschikbaar. Deze vuistregel kan worden toegepast, tenzij het bedrag dat aan de hand van de vuistregel is berekend voldoende gemotiveerd is betwist.6 De vuistregel sluit aan bij het netto te besteden gezinsinkomen van partijen voor het uiteengaan, verminderd met het eigen aandeel kosten kinderen. Dit bedrag wordt geacht beschikbaar te zijn geweest voor het levensonderhoud van beide partijen. Omdat een alleenstaande duurder uit is dan een samenwoner, wordt de helft van dit te verdelen inkomen met 20% verhoogd. De behoefte kan derhalve gelijkgesteld worden aan 60% van het netto gezinsinkomen, in voorkomende gevallen te verminderen met het destijds voor rekening van de ouders komende eigen aandeel in de kosten van de kinderen. Het netto gezinsinkomen wordt daarbij gevormd door de daadwerkelijke inkomsten (uit arbeid, uitkering en/of vermogen), verminderd met de op dit inkomen drukkende belastingen en netto uitgaven inkomensvoorzieningen, en kan volgens de thans geldende alimentatienormen worden bepaald met behulp van de bruto of netto methode. Geen rekening wordt gehouden met de fiscale gevolgen van het zijn van eigenaar van een woning (eigenwoningforfait, fiscale aftrek van hypotheekrente) en de bijtelling vanwege een auto van de zaak.

De expertgroep beveelt aan om bij het bepalen van de aanvullende behoefte van de onderhoudsgerechtigde ouder op het (redelijkerwijs te verwerven) netto inkomen het aandeel van die ouder in de kosten van kinderen in mindering te brengen, voor zover dat aandeel meer is dan het kindgebonden budget.

4. DRAAGKRACHT

4.1 Algemeen

Het rekensysteem dat hieronder wordt geschetst, is ontwikkeld voor de bepaling van de draagkracht van de onderhoudsplichtige en de op basis daarvan maximaal op te leggen alimentatieverplichting. De bepaling geschiedt aan de hand van de modellen die bij dit rapport zijn gevoegd. In die modellen is het rekensysteem uitgewerkt. In de meeste gevallen kan met de vaststelling van de aldus gevonden ‘maximale' alimentatie worden volstaan omdat aanstonds duidelijk is dat deze ontoereikend is om volledig in de behoefte van de onderhoudsgerechtigde(n) te voorzien.

Het gedeelte van de berekening dat betrekking heeft op de bepaling van het draagkrachtloos inkomen kan ook op de onderhoudsgerechtigde worden toegepast om diens minimumbehoefte te berekenen. Ook kan een jusvergelijking worden gemaakt om te bezien of er reden is minder alimentatie toe te kennen dan de gevonden ‘maximale' alimentatie (zie hoofdstuk 5).

4.2 Kernschema

De kern van de draagkrachtberekening schematisch weergegeven:

| inkomsten |

|

|

| netto besteedbaar inkomen volgens netto of bruto methode |

€... |

| af: lasten |

|

|

| bijstandsnorm |

€ … |

|

| andere relevante lasten |

€ … |

|

| draagkrachtloos inkomen |

|

€… |

| draagkrachtruimte |

|

€... |

| draagkracht = bepaald percentage (draagkrachtpercentage) van de draagkrachtruimte. |

Gaat het erom wat de betrokkene aan alimentatie kan betalen? Dan krijgt het schema als vervolg:

maximale alimentatie = draagkracht + eventueel fiscaal voordeel

4.3 Verklaring van de begrippen

Netto besteedbaar inkomen volgens netto of bruto methode

Het netto besteedbare inkomen bestaat uit het bruto inkomen verminderd met de daarover verschuldigde of ingehouden premies (inclusief de inkomensafhankelijke bijdrage premie zorgverzekeringswet) en belasting en eventueel vermeerderd met het kindgebonden budget waarop aanspraak bestaat.

In veel gevallen heeft de onderhoudsplichtige een inkomen uit dienstbetrekking, ambtelijk inkomen daaronder begrepen, of een uitkering. Hiervan kan gewoonlijk een loonspecificatie op maand- of weekbasis worden overgelegd. Indien daaruit blijkt dat het inkomen van degene wiens draagkracht berekend wordt lager is dan € 1.680 bruto per maand (incl. vakantietoeslag), dan wordt in beginsel uitgegaan van het netto inkomen volgens de specificatie. Deze rekenwijze wordt netto methode genoemd. Uitgangspunt hierbij is dat de gehele berekening wordt uitgevoerd met netto bedragen op maandbasis, waarbij weekbedragen worden omgerekend.

In geval van een hoger inkomen, van inkomsten buiten dienstbetrekking of indien fiscale voordelen (bijv. bij een eigen woning, partneralimentatie of de levensloopregeling), bijtellingen, bezittingen die in box III worden belast of specifieke heffingskortingen een rol spelen, wordt het netto besteedbaar inkomen preciezer benaderd door middel van de zogenaamde bruto methode. Deze methode brengt de fiscale positie van de betrokkene in kaart door invulling van een met een aangifte inkomstenheffing vergelijkbaar model.

Bijstandsnorm

Uitgangspunt bij de alimentatiebepaling is, dat de onderhoudsplichtige voor zichzelf ten minste het bestaansminimum moet behouden naast een redelijk gedeelte van zijn draagkrachtruimte. Het bestaansminimum wordt bepaald door de bijstandsnorm, waarmee wordt bedoeld het bedrag dat de onderhoudsplichtige bij afwezigheid van eigen middelen van bestaan als bijstandsuitkering zou ontvangen. Dit bedrag is afhankelijk van zijn (nieuwe) gezinssituatie. De Participatiewet onderscheidt diverse categorieën waarvan er drie voor de draagkrachtberekening van belang zijn: alleenstaanden (daaronder zijn ook alleenstaande ouders -ongeacht het aantal kinderen- begrepen), gehuwden (met of zonder kinderen) en pensioengerechtigden in de zin van art. 7a eerste lid van de Algemene Ouderdoms-wet. In artikel 22 Participatiewet is de verhoogde norm voor pensioengerechtigden opgenomen. De expertgroep beveelt aan in beginsel te rekenen met de norm voor een alleenstaande, waarbij geen rekening wordt gehouden met de kostendelersnorm als bedoeld in artikel 22a Participatiewet, maar wel rekening wordt gehouden met de verhoogde norm voor pensioengerechtigden. De jongerennorm wordt niet toegepast.

De bijstandsnorm in de draagkrachtberekening voorziet in de bewaking van het bestaansminimum van de onderhoudsplichtige. Daarmee zijn eigenlijk alle normale dagelijkse uitgaven in één bedrag tot uitdrukking gebracht. Er wordt echter een correctie voor de werkelijke woon- en ziektekosten toegepast.

Relevante lasten

Ook (redelijke) lasten van de onderhoudsplichtige, al dan niet forfaitair berekend, dienen in de beschouwing te worden betrokken. Naast de normale in de bijstandsnorm verdisconteerde uitgaven kan rekening gehouden met andere uitgaven. Als zulke andere relevante lasten gelden bijvoorbeeld de premie ZVW, aflossing op schulden en door de scheiding van partijen noodzakelijk geworden herinrichtingskosten.

Draagkrachtloos inkomen

De bijstandsnorm en de andere relevante lasten worden tezamen het draagkrachtloos inkomen genoemd (het deel van het inkomen dat geen draagkracht oplevert).

Draagkrachtruimte

Voor zover het inkomen uitgaat boven het draagkrachtloze deel is in beginsel sprake van ‘ruimte' voor alimentatievaststelling. Het verschil tussen inkomen en draagkrachtloos inkomen wordt daarom draagkrachtruimte genoemd. Bij een positieve draagkrachtruimte (zie het schema in hoofdstuk 4.2) wordt de onderhoudsplichtige in beginsel in staat geacht alimentatie te betalen.

Draagkracht, draagkrachtpercentage

Van de gevonden draagkrachtruimte wordt slechts een bepaald percentage, namelijk het draagkrachtpercentage, bestempeld als draagkracht. Deze draagkracht vormt het bedrag dat een onderhoudsplichtige wordt geacht te kunnen missen ten behoeve van de onderhoudsgerechtigde(n). De ruimte wordt aldus verdeeld over onderhoudsplichtige en onderhoudsgerechtigde(n) in een verhouding die vastligt in het draagkrachtpercentage.

Alle onderhoudsverplichtingen dienen in beginsel ten laste van de draagkracht te worden gebracht. Het staat partijen natuurlijk vrij een deel van de verplichtingen niet ten laste van de draagkracht maar ten laste van het draagkrachtloos inkomen te brengen. Dit gebeurt wel met een bijdrage voor een (studerend) kind van 21 jaar of ouder. Het gevolg hiervan is dat er dan meer ruimte overblijft voor de andere onderhoudsgerechtigde(n).

Er zijn verschillende draagkrachtpercentages voor alleenstaanden en voor hen die een gezin hebben. Bij hantering van de bruto methode wordt in het geval van een gezin een lager percentage toegepast dan bij de wat globalere netto methode.

Fiscaal voordeel

Voldoet de alimentatieplichtige tegenover de gerechtigde, niet bloed- of aanverwant in de rechte lijn of tweede graad van de zijlijn, aan een rechtstreeks uit het familierecht voortvloeiende onderhoudsverplichting, dan bestaat voor de betaalde alimentatie recht op een persoonsgebonden aftrekpost.

De onderhoudsplichtige die inkomstenbelasting verschuldigd is, kan aldus in het betreffende jaar in aanmerking komen voor vermindering of teruggaaf van inkomensheffing. Deze vermindering wordt aangeduid als fiscaal voordeel.

Voor zover sprake is van fiscaal voordeel neemt de betaalcapaciteit van de onderhoudsplichtige in feite toe zodat per saldo meer gemist kan worden dan de berekende draagkracht. Indien daadwerkelijk aanspraak kan worden gemaakt op een fiscaal voordeel, is dus sprake van ‘extra draagkracht' gelijk aan het voorzienbare fiscaal voordeel. Bij de laagste inkomens, te weten de inkomens onder € 1.680 bruto per maand inclusief vakantietoeslag, wordt deze extra draagkracht buiten beschouwing gelaten, omdat dat fiscale voordeel veelal niet wordt geëffectueerd. Bij hogere inkomens wordt het fiscaal voordeel in de bruto methode overgeheveld naar de onderhoudsgerechtigde(n).

4.4 ‘Gelijkheid boven en onder de streep’

De draagkrachtberekening volgens de bruto methode valt uiteen in twee gedeelten:

- de omrekening van het bruto inkomen naar het netto besteedbaar inkomen;

- de berekening van de draagkracht en alimentatie op basis van het gevonden netto inkomen volgens het kernschema in 4.2.

In de alimentatiepraktijk worden de twee trajecten vaak aangeduid als de berekeningen ‘boven de streep' respectievelijk ‘onder de streep'.

In wezen kent de netto methode dezelfde tweedeling maar daarbij wordt wat betreft de omrekening van bruto naar netto in beginsel aangesloten bij de op de loonspecificatie vermelde inhoudingen. Correctie van het nettoloon vindt plaats indien er sprake is van een voorlopige teruggaaf op grond van een andere heffingskorting dan de algemene en arbeidskorting.

Naast zuiver fiscale aftrekposten, zoals de investeringsaftrek en zelfstandigenaftrek, zijn er vele reële uitgaven die in de draagkrachtberekening zowel boven als onder de streep in aanmerking worden genomen. Gaat het daarbij om uitgaven die fiscaal nominaal aftrekbaar zijn, dus niet forfaitair, dan beveelt de expertgroep aan te werken volgens het principe van ‘gelijkheid boven en onder de streep'. Dit is van belang wanneer bepaalde door de onderhoudsplichtige opgevoerde uitgaven niet ten laste van de draagkrachtruimte (‘onder de streep') in aanmerking worden genomen. Volgens genoemd principe is het redelijk in dat geval ook de fiscale aftrekbaarheid (‘boven de streep') van die uitgaven buiten beschouwing te laten. Zou de fiscale aftrek wel in aanmerking worden genomen dan zou immers de onderhoudsplichtige de ‘lasten' van zijn uitgaven geheel alleen dragen en de ‘lusten' daarvan (fiscaal voordeel) met de onderhoudsgerechtigde(n) moeten delen.

Voorbeelden van uitgaven waarbij het principe van gelijkheid boven en onder de streep een rol kan spelen zijn de premies voor pensioen- en arbeidsongeschiktheidsvoorzieningen. In geval van korting wegens een onredelijke woonlast: zie hoofdstuk 6 onder 123.

4.5 Draagkrachtberekening ten behoeve van kinderalimentatie

(Voor minderjarige en/of jongmeerderjarige kinderen.)

Voor de vaststelling van kinderalimentatie is het netto besteedbaar inkomen van de onderhoudsplichtige het uitgangspunt. Om dit te berekenen wordt gebruik gemaakt van de berekening ‘boven de streep’ tot en met het netto besteedbaar inkomen per maand (121). Het fiscaal voordeel dat betrekking heeft op de eigen woning wordt niet bij het netto besteedbaar inkomen geteld. (Het fiscaal voordeel met betrekking tot de eigen woning evenals andere fiscale aspecten spelen wel een rol bij de bepaling van het verzamelinkomen, dat relevant is voor (bijvoorbeeld) de berekening van het kindgebonden budget.) Redelijke lasten worden vervolgens ‘onder de streep’ forfaitair in aanmerking genomen, op de wijze omschreven in de draagkrachtformule en - tabel. Deze formule en tabel vervangen dus de posten 122 tot en met 140 en zijn opgenomen in de bijlagen bij het rapport.

Forfaitaire benadering draagkracht kinderalimentatie

Voorrang van kinderalimentatie boven alle andere onderhoudsverplichtingen heeft onder meer tot gevolg dat bij de bepaling van de draagkracht alleen de financiële situatie van de onderhoudsplichtige(n) in aanmerking wordt genomen en geen rekening wordt gehouden met de nieuwe partner / echtgeno(o)t(e) / geregistreerde partner. Gedachte hierachter is dat een partner in staat moet worden geacht in het eigen levensonderhoud te voorzien, terwijl dit van een kind niet kan worden verwacht. De draagkrachttabel houdt op forfaitaire wijze rekening met de volgende redelijke kosten van levensonderhoud van de onderhoudsplichtige (januari 2023):

- een woonbudget van 30% van het netto besteedbaar inkomen

- een bedrag van € 1.175,- voor de kosten van levensonderhoud, dat als volgt is opgebouwd:

| |

Bijstandsnorm |

€ 1196 |

| |

Wooncomponent |

-/- € 223 |

| |

Ziektekosten |

€ 157 |

| |

Ziektekostencomponent |

-/- € 3 |

| |

Onvoorzien |

€ 50 |

| |

Totaal (afgerond op 5 euro) |

€ 1175 |

Voor de pensioengerechtigden geldt een bijstandsnorm van € 1.331,- (januari 2023). Daarom dient voor hen het bedrag voor de kosten van levensonderhoud te worden verhoogd tot € 1.315,-.

De onderhoudsplichtige wordt geacht vanuit het woonbudget alle redelijke lasten voor een woning passend bij zijn/haar inkomen te kunnen voldoen. Daaronder worden onder meer verstaan:

- voor een huurwoning: de huur (verminderd met eventuele huurtoeslag), verplichte servicekosten en lokale belastingen;

- voor een koopwoning: de rente over de eigenwoningschuld, verminderd met het fiscaal voordeel in verband met de eigen woning, gangbare aflossingen op die schuld, inleg voor spaar- of beleggingspolissen die aan de hypotheek zijn gekoppeld, premie voor de opstalverzekering, lokale belastingen en polder- of waterschapslasten en onderhoudskosten.

Voor zowel huur- als koopwoningen geldt dat (redelijke) lasten voor gas, water en licht die meer bedragen dan het bedrag dat vanuit de bijstandsnorm kan worden voldaan, ook vanuit het woonbudget voldaan dienen te worden.

Als een onderhoudsplichtige duurzaam aanmerkelijk hogere woonlasten heef t dan het woonbudget kan met die extra lasten rekening worden gehouden als vastgesteld kan worden dat deze lasten niet vermijdbaar zijn en dat het (voort)bestaan daarvan niet aan de onderhoudsplichtige kan worden verweten (zie daarvoor paragraaf 7.2. van het rapport).

Indien (mogelijk) sprake is van een tekort aan draagkracht om in de behoef te te voorzien en er aanwijzingen zijn dat de werkelijke woonlasten van een onderhoudsplichtige duurzaam aanmerkelijk lager zijn dan het woonbudget, bijvoorbeeld omdat deze samenwoont, kan er reden zijn om met een bedrag lager dan het woonbudget te rekenen (Hoge Raad 16 april 2021, ECLI:NL:HR:2021:586). Het ligt op de weg van de onderhoudsplichtige om in dat geval inzicht te geven in de eigen werkelijke woonlasten. Indien een onderhoudsplichtige samenwoont met een nieuwe partner, is bij de beoordeling of bij de onderhoudsplichtige sprake is van een duurzaam aanmerkelijk lagere werkelijke woonlast het uitgangspunt dat de partner de helf t van de gezamenlijke woonlast kan dragen.

Van het netto besteedbaar inkomen, verminderd met de hiervoor genoemde forfaitaire bedragen, is bij een inkomen vanaf € 1.720,- circa 70% beschikbaar als draagkracht.

Bij de lagere inkomens wordt 70% tot 100% van de ruimte na aftrek van de forfaitaire lasten beschikbaar geacht, waarbij bovendien de post onvoorzien bij de laagste categorie geheel of gedeeltelijk buiten beschouwing wordt gelaten. Voor zover het inkomen lager is dan € 1.470 wordt uitgegaan van een minimumdraagkracht van € 25 voor één kind en € 50 voor twee of meer kinderen.

Aanbevolen wordt om geen draagkracht aan te nemen bij de verzorgende ouder die een bijstandsuitkering (al dan niet samen met een kindgebonden budget) ontvangt. Het aannemen van draagkracht in een dergelijk geval leidt er namelijk toe dat de verhaalsmogelijkheid van de gemeente wordt beperkt. Daardoor draagt de gemeente (en niet de ouders) een deel van de kosten voor de kinderen. In het geval van een niet- verzorgende ouder met een bijstandsuitkering of van ouders met een inkomen tot bijstandsniveau wordt aanbevolen om in beginsel wel de minimumdraagkracht aan te nemen, ongeacht of de verzorgende ouder een bijstandsuitkering heeft. Daarbij wordt opgemerkt dat de uiteindelijk op te leggen bijdrage lager kan uitvallen dan deze minimale draagkracht, bijvoorbeeld als gevolg van de toepassing van de zorgkorting of vanwege een geslaagd beroep op de paragrafen 7.2 of 7.3 van het rapport. Ter verduidelijking dient het schema op de volgende pagina.

| |

Minimale draagkracht?

|

Draagkrachtvergelijking? (paragraaf 5.2.1)

|

| Verzorgende ouder met bijstandsuitkering |

Nee

|

Nee

|

|

Verzorgende ouder met inkomen tot bijstandsniveau

|

Ja

|

Ja, mits voldoende draagkracht |

|

Niet-verzorgende ouder met bijstandsuitkering

|

Ja

|

Ja, mits voldoende draagkracht

|

|

Niet-verzorgende ouder met inkomen tot bijstandsniveau

|

Ja

|

Ja, mits voldoende draagkracht |

Premies inkomensvoorzieningen

Sommige werknemers, de genieter van resultaat uit een werkzaamheid, de ondernemer en de directeur grootaandeelhouder, komen niet in aanmerking voor de werknemersverzekeringen en/of pensioenvoorzieningen. Uitgaven voor inkomensvoorzieningen, bijvoorbeeld in verband met arbeidsongeschiktheid of pensioen, kunnen, indien deze niet bovenmatig zijn, in aanmerking worden genomen. Bij de vaststelling van kinderalimentatie wordt daartoe het netto besteedbaar inkomen verminderd met de netto premie, dat wil zeggen de premie verminderd met eventueel fiscaal voordeel.

Draagkracht

De verplichting tot bijdragen van een onderhoudsplichtige wordt mede beïnvloed door de draagkracht van andere onderhoudsplichtigen. In geval van een tekort aan draagkracht om in de behoefte van de betrokken kinderen te voorzien, wordt de beschikbare draagkracht in beginsel gelijk verdeeld over alle kinderen waarvoor de betrokkene onderhoudsplichtig is, tenzij er een aantoonbaar verschil in behoefte bestaat.

5. CONFRONTATIE VAN BEHOEFTE EN DRAAGKRACHT

5.1 Algemeen

De te bepalen alimentatie wordt begrensd door de vastgestelde draagkracht en behoefte. De laagste van de twee maximeert de alimentatie. De wettelijke opdracht om met behoefte en draagkracht rekening te houden, opent evenwel de mogelijkheid om op grond van de onderlinge verhoudingen tot een lager bedrag dan het maximum te besluiten.

5.2 Indien kinderalimentatie moet worden vastgesteld

5.2.1 Draagkrachtvergelijking

Indien beide ouders na de scheiding een inkomen hebben dat hoger is dan de bijstandsnorm voor een alleenstaande, rijst de vraag wie welk deel van de behoefte van een kind moet dragen. Ter bepaling van ieders aandeel wordt van de ouders, en indien van toepassing een stiefouder, een draagkrachtvergelijking gemaakt. Dat is niet nodig als de gezamenlijke draagkracht van de ouders lager is dan de behoefte van het kind. Dan wordt de bijdrage van de onderhoudsplichtige ouder beperkt tot diens draagkracht.

Voor het geval wel een volledige draagkrachtvergelijking wordt gemaakt, beveelt de expertgroep aan de betrokken kinderen buiten beschouwing te laten. Dat betekent dat de rechthebbende als alleenstaande wordt beschouwd, tenzij er nog andere gezinsleden zijn die (mede) door de onderhoudsgerechtigde moeten worden onderhouden dan de kinderen van partijen. Wel moet er rekening mee worden gehouden dat rechthebbende door aanwezigheid van deze kinderen in aanmerking kan komen voor extra heffingskortingen en/of een kindgebonden budget in verband met deze kinderen.

Een voorbeeld ter verduidelijking: een kind (7 jaar) woont bij moeder (ouder 2) en tijdens het huwelijk waren partijen tweeverdieners. De behoefte bedraagt inclusief kosten kinderopvang € 315,- per maand.

Draagkrachtvergelijking ter verdeling van de behoefte van een kind

| |

Ouder 1: |

Ouder 2: |

| netto inkomen incl. vakantietoeslag |

€ 1780 |

€ 1340 |

| extra heffingskorting na scheiding |

|

€ 50 |

| totaal inkomen |

€ 1780 |

€ 1390 |

| |

|

|

| draagkrachtloos inkomen |

€ 1394 |

€ 1227 |

| |

|

|

| draagkracht |

€ 270 |

€ 114 |

De totale draagkracht van ouder 1 en ouder 2 bedraagt dan tezamen € 384 (€ 270 + € 114).

De verdeling van de kosten over beide ouders kan dan berekend worden volgens de formule: ieders draagkracht gedeeld door totale draagkracht vermenigvuldigd met de behoefte, oftewel

het deel van ouder 1 bedraagt: 270 / 384 x 315 = € 221

het deel van ouder 2 bedraagt: 114 / 384 x 315 = € 94

samen € 315

De zorgkorting, zie paragraaf 5.2.2., is hier nog niet in aanmerking genomen.

5.2.2 De invloed van de zorgregeling

Bereiken ouders geen overeenstemming over de verdeling van de uitgaven ten behoeve van de kinderen, dan wordt aanbevolen de kosten in verband met de verdeling van de zorg op de volgende wijze te begroten en te verdisconteren.

De kosten van de zorgregeling worden bepaald aan de hand van de behoefte en het gemiddeld aantal dagen per week - vakanties meegerekend - dat het kind doorbrengt bij of voor rekening komt van de ouder waar het kind niet zijn hoofdverblijf heeft. De gedachte hierachter is dat de feitelijke zorgverdeling er toe leidt dat de ouder, waar het kind zijn hoofdverblijfplaats heeft, voor een deel niet in de behoefte van het kind hoeft te voorzien, omdat de andere ouder daar in natura in voorziet in de periode dat het kind bij hem verblijft. Om die reden dalen de kosten die de verzorgende ouder ten behoeve van het kind heeft. Uitgangspunt hierbij is en blijft dat de ouder waar het kind hoofdverblijf heeft de ‘vaste lasten’ voldoet, zoals schoolgeld, contributie voor sport, kleding en dergelijke. Net als die ouder heeft de andere ouder kosten gedurende de periode dat het kind bij hem verblijft.

Als vuistregel worden de zorgkosten uitgedrukt in een percentage van de behoefte (het tabelbedrag, dus zonder bijzondere kosten zoals reële kosten voor kinderopvang), hetgeen de volgende zorgkorting oplevert:

5% bij gedeelde zorg gedurende minder dan 1 dag per week

15% bij gedeelde zorg op gemiddeld 1 dag per week

25% bij gedeelde zorg op gemiddeld 2 dagen per week

35% bij gedeelde zorg op gemiddeld 3 dagen per week.

De zorgkorting bedraagt ten minste 5% van de behoefte (tabelbedrag), omdat ouders onderling en jegens het kind het recht en de verplichting hebben tot omgang en in ieder geval tot dat bedrag in de zorg zou kunnen worden voorzien.

Uitzonderingen op toepassing van de zorgkorting zijn mogelijk, bijvoorbeeld indien de ouder bij wie het kind zijn hoofdverblijf niet heeft, zijn verplichting tot omgang of verdeling van de zorg niet nakomt.

Na het maken van de draagkrachtvergelijking, zie hiervoor in paragraaf 5.2.1., wordt de zorgkorting in beginsel in mindering gebracht op het aldus berekende aandeel.

Voorbeeld:

Behoefte van het kind € 315 per maand

Zorgkorting 15% € 47 per maand

Ouder 1 dient in de onderlinge verhouding € 221,- bij te dragen in de behoefte.

In dat geval wordt de te betalen alimentatie vastgesteld op € 221 - € 47 = € 174.

Op de regel dat de zorgkorting de bijdrage vermindert, wordt een uitzondering gemaakt in het geval de draagkracht van de onderhoudsplichtigen onvoldoende is om in de behoefte van het kind te voorzien. Indien een tekort aan draagkracht bestaat, vermindert het tekort de zorgkorting. Na toepassing van de zorgkorting wordt het tekort gelijkelijk verdeeld over de onderhoudsplichtigen.

Voorbeeld:

Behoefte van het kind € 415 per maand

Zorgkorting 15% € 62 per maand

Stel:

draagkracht ouder 1 is € 260

draagkracht ouder 2 is € 115.

De gezamenlijke draagkracht is € 40 minder dan de behoefte van € 415. Gelijke toerekening van het tekort aan de beide ouders leidt tot toerekening van de helft van het tekort, dat wil zeggen € 20, aan ouder 1. In dat geval kan de bijdrage van ouder 1 als volgt worden berekend: € 260 – (€ 62 - € 20) = € 218. Ouder 1 kan zijn zorgkorting dus maar gedeeltelijk verzilveren.

Is het tekort aan gezamenlijke draagkracht van beide ouders om in de behoefte van het kind te voorzien in dit geval twee keer zo groot als de zorgkorting waar ouder 1 recht op heeft, dan dient ouder 1 tot het volledige bedrag van zijn draagkracht bij te dragen. Het tekort om in de behoefte te voorzien wordt over de ouders verdeeld, nu ouder 2 een bijdrage krijgt die lager is dan de behoefte en ouder 1 de zorgkosten niet kan verdisconteren.

5.2.3 Co-ouderschap

Co-ouderschap is een niet wettelijke term die in de praktijk wordt gebruikt voor verschillende varianten van gedeelde zorg. Ook hier is uitgangspunt dat de ouders naar rato van hun draagkracht in de kosten van een kind bijdragen. De zorg wordt op de hiervoor in paragraaf 5.2.2 beschreven wijze in de berekening verwerkt, waarbij geen onderscheid wordt gemaakt in ruime zorgregelingen of co-ouderschap. Bij andere afspraken over kostenverdeling kunnen de onderhoudsplichtigen in onderling overleg een ander of geen kortingspercentage toepassen.

Het is mogelijk dat een co-ouder bij wie een kind is ingeschreven voor een kind aanspraak kan maken op bepaalde heffingskortingen, zoals de inkomensafhankelijke combinatiekorting, en dat hij voor het onderhoud dat hij voor een ander kind voldoet de persoonsgebonden aftrek wegens kinderalimentatie geniet. Hiermee dient bij de berekening van de draagkracht rekening te worden gehouden.

5.3 Ingeval partneralimentatie moet worden vastgesteld

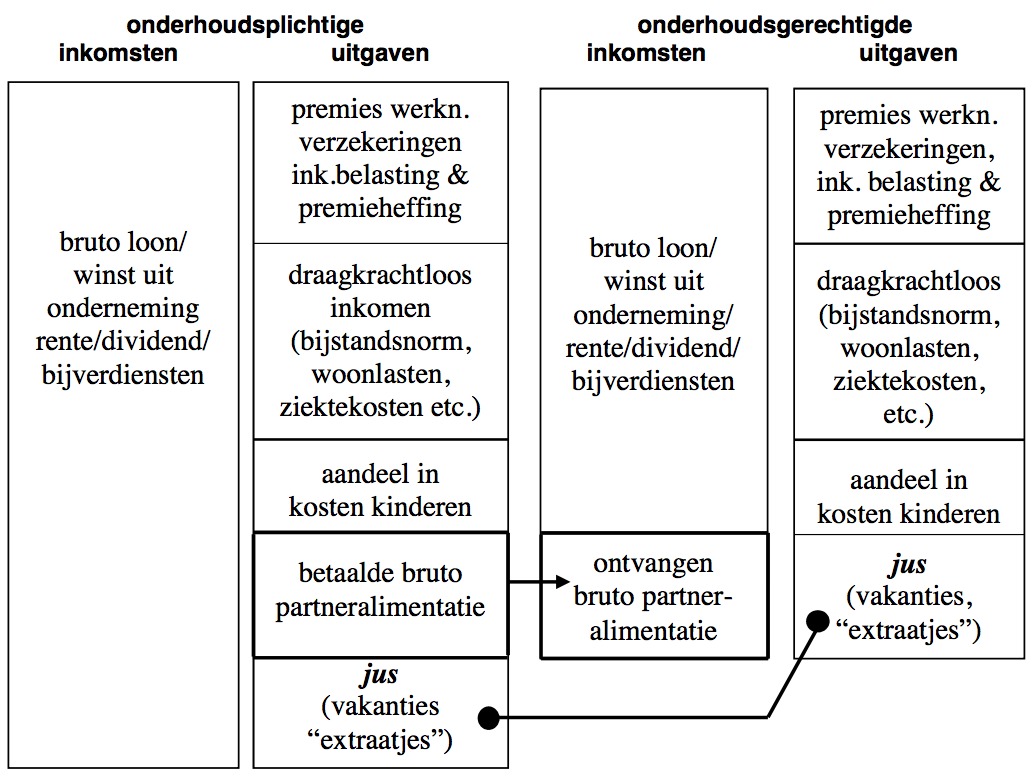

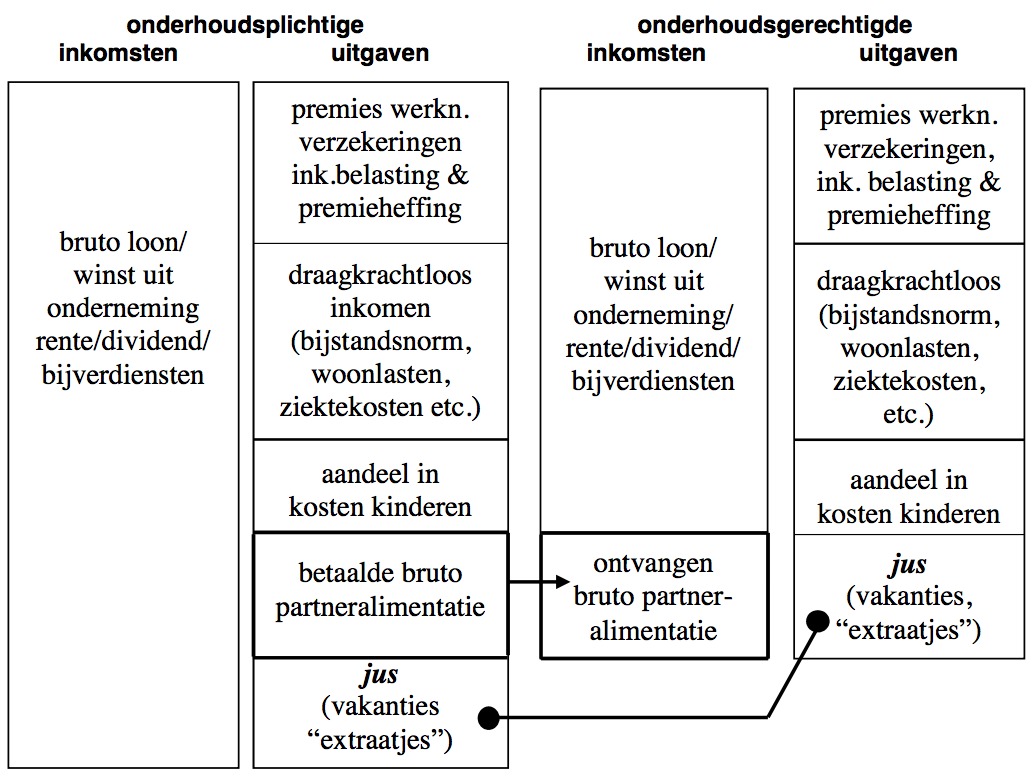

Als er sprake is van eigen inkomen van een onderhoudsgerechtigde en/of van een relatief hoge behoefte en draagkracht, kan het redelijk zijn de financiële situatie van partijen op basis van ieders inkomen en lasten te vergelijken. Men noemt dit een jusvergelijking. In het algemeen vindt de expertgroep het redelijk dat de onderhoudsgerechtigde niet meer “vrije ruimte” of “jus” overhoudt dan de onderhoudsplichtige; met andere woorden de onderhoudsgerechtigde behoeft niet in een betere financiële positie te worden gebracht dan de onderhoudsplichtige (N.B: er bestaat geen regel dat partijen na de scheiding in beginsel een gelijk besteedbaar inkomen behoren te hebben). Voorwaarde voor een goede vergelijking is een gelijke behandeling van partijen bij de beoordeling van hun lasten. Voor de onderhoudsgerechtigde kan op dezelfde wijze als voor de onderhoudsplichtige een draagkrachtberekening worden gemaakt met daarin verwerkt de bijstandsnorm, de (redelijke) woonlast, de premie ZVW en andere bijzondere, noodzakelijke lasten. Luxe uitgaven waaraan de onderhoudsgerechtigde tijdens het huwelijk gewend was, dienen niet in het draagkrachtloos inkomen te worden opgenomen; bij de onderhoudsplichtige gebeurt dit immers ook niet. Vervolgens wordt dan vergeleken welke “jus” ieder overhoudt na betaling van een bepaald bedrag aan partneralimentatie door de onderhoudsplichtige.

Bij de onderhoudsplichtige wordt het aandeel in de kosten kinderen dat voor zijn rekening komt, dat wil zeggen voor toepassing van de eventuele zorgkorting (voor hun beider of andere kinderen) als last in mindering op de draagkracht gebracht, zie hierna paragraaf 5.4. De door de onderhoudsgerechtigde ontvangen kinderalimentatie wordt direct toegerekend aan de desbetreffende kinderen en geldt voor die ouder niet als inkomen. Wel wordt bij de bepaling van het inkomen van die ouder rekening gehouden met de aan die ouder toekomende fiscale voordelen van het tot het gezin behoren van kinderen, zoals de extra heffingskorting alsmede het kindgebonden budget waarop aanspraak bestaat.

De aldus berekende jus bij elk van beide partijen verschaft inzicht in de financiële gevolgen van een scheiding. Deze jus hebben beide partijen immers nodig om te voorzien in de niet in de berekening verwerkte uitgaven en luxe uitgaven (de welstand) waaraan zij gewend waren tijdens het huwelijk. Denk bij voorbeeld aan vakanties, een auto, contributies van clubs en dergelijke. Het op de volgende pagina afgebeelde schema kan voorgaande beschrijving van een jusvergelijking verduidelijken.

De berekende jus dient niet te worden verward met het begrip “vrije ruimte” dat in geval van een reguliere draagkrachtberekening gebruikt wordt, te weten het gedeelte van de draagkrachtruimte (40% of 55% dat resteert na 60% of 45% alimentatie van die ruimte in de bruto methode) dat de onderhoudsplichtige zelf mag houden. De jus in een jusvergelijking kan gelijk zijn aan of zelfs groter dan dat zelf te behouden deel van de draagkrachtruimte, maar niet kleiner omdat de vergelijking er volgens de expertgroep niet toe mag leiden dat er meer alimentatie wordt vastgesteld dan de draagkracht van de onderhoudsplichtige op grond van de richtlijnen van de expertgroep toelaat. Dit gevolg acht de expertgroep in het algemeen niet redelijk. Minder alimentatie dan de draagkracht toelaat, is wel mogelijk, bijvoorbeeld indien uit de vergelijking blijkt dat de onderhoudsgerechtigde meer jus overhoudt dan de onderhoudsplichtige. Indien de jus van de onderhoudsgerechtigde groter is dan die van de onderhoudsplichtige, is er reden een lagere alimentatie vast te stellen, in beginsel een zodanige alimentatie waarbij beide partijen een gelijke vrije ruimte hebben. Met behulp van een alimentatierekenprogramma kan dit eenvoudig worden berekend.

5.4 Ingeval naast kinderalimentatie tevens partneralimentatie moet worden vastgesteld

Op grond van artikel 1:400 van het Burgerlijk Wetboek heeft kinderalimentatie voorrang boven alle andere onderhoudsverplichtingen. Als de gewezen partner niet alleen op partner- maar ook op kinderalimentatie aanspraak maakt, dient allereerst een draagkrachtberekening te worden gemaakt voor de vaststelling van kinderalimentatie, waarbij altijd de norm voor een alleenstaande wordt gebruikt en de draagkracht in beginsel gelijk wordt verdeeld over alle kinderen die de ouder moet onderhouden (zie voor de bijzonderheden van deze berekening hoofdstuk 4.5. en 5.2).

Vervolgens kan op de hiervoor omschreven wijze een draagkrachtberekening voor de vaststelling van partneralimentatie worden gemaakt (zie verder 5.3), waarbij de kosten van de kinderen ten laste van de alsdan berekende draagkracht worden gebracht. De resterende draagkracht kan worden aangewend voor partneralimentatie.

Als de kosten van de kinderen tussen de onderhoudsgerechtigde en onderhoudsplichtige worden verdeeld, kan dat deel van deze kosten dat ten laste van de onderhoudsgerechtigde komt in de draagkrachtberekening voor de vaststelling van partneralimentatie worden verwerkt en ten laste van de draagkracht worden gebracht net zoals in de berekening van de onderhoudsplichtige.

Een voorbeeld van deze situatie ter verduidelijking: stel de ouders hebben een kind van 13 jaar. Ouder 1 heeft een besteedbaar inkomen van € 2.000,- per maand en ouder 2 een besteedbaar inkomen, rekening houdend met de extra heffingskortingen, van € 1.500,- per maand.

De behoefte van het kind hebben zij, rekening houdend met de tabel kosten kinderen en het gezamenlijk gezinsinkomen toen men nog samenwoonde, vastgesteld op € 500.- per maand. Volgens de draagkrachtformule (2014) heeft ouder 1 een draagkracht van € 375 en heeft ouder 2 een draagkracht van € 133. Vervolgens wordt ieders bijdrage voor het kind bepaald. Verdeling naar rato van ieders draagkracht (zie voor de formule 5.2) leidt tot een bijdrage van 378/511 x 500 = € 370,- per maand van ouder 1 en van € 130,- per maand van ouder 2. Ieders deel van de kosten van het kind wordt ten laste van de draagkracht gebracht. Vervolgens wordt voor beide ouders een draagkrachtberekening gemaakt zoals hiervoor in 5.3 beschreven, waarin de kosten van het kind aan beide zijden ten laste van de draagkracht worden gebracht. Ten slotte kan met behulp van een jusvergelijking zoals hiervoor in 5.3 beschreven, worden bezien welke partneralimentatie redelijk is.

De ontvangen kinderalimentatie is geen inkomen van de onderhoudsgerechtigde ouder dat dient ter dekking van de eigen kosten en blijft daarom bij de berekening van diens draagkracht dan wel de behoefte buiten beschouwing.

6. TOELICHTING BIJ DE MODELLEN VOOR DE DRAAGKRACHTBEREKENING

6.1 Modellen en tarieven

Er zijn twee modellen: het netto- en brutomodel. Voor de aanbeveling van welke methode gebruik te maken, zie paragraaf 4.3 Verklaring van de begrippen.

In het netto model wordt geen rekening gehouden met het belastingvoordeel. In het bruto model wordt wel rekening gehouden met belastingvoordeel. In beginsel valt dit voordeel geheel toe aan de onderhoudsgerechtigden.

De twee modellen zijn opgenomen in de losse bijlage bij dit rapport. Dit hoofdstuk bevat een puntsgewijze toelichting op de modellen. De nummering hieronder correspondeert met die in de modellen, zodat bij het gebruik daarvan de toelichting gemakkelijk per onderwerp kan worden geraadpleegd. Tariefgegevens van de laatste jaren zijn onder dezelfde nummering achter de modellen in de bijlage opgenomen (‘tarieven en tabellen').

De expertgroep publiceert halfjaarlijks een actuele bijlage waarin de recente tarieven zijn verwerkt.

6.2 Toelichting bij het model voor de netto methode

1 Netto arbeidsinkomen uit dienstbetrekking

Onder netto inkomen wordt hier verstaan: het bruto inkomen onder aftrek van de hierover verschuldigde belasting, de eventueel daarop ingehouden of verschuldigde inkomensafhankelijke bijdrage premie ZVW, premies werknemersverzekeringen, pensioenpremie c.q. bijdrageverhaal en andere collectieve werknemerslasten. Voor andere inhoudingen waarvan blijkt uit de loonspecificatie moet zo nodig worden gecorrigeerd.

In geval van inkomsten die sterk aan schommelingen onderhevig zijn, bijvoorbeeld als gevolg van conjunctuur- of seizoensinvloeden of structureel overwerk, kan aanleiding bestaan een langere periode in de beschouwing te betrekken zodat een redelijk gemiddelde wordt verkregen. In die gevallen zou ook overwogen kunnen worden om, uitgaande van een jaaropgave, toch een bruto berekening te maken.

Inkomen van werknemers die vakantiebonnen ontvangen wordt niet bij 1 maar bij 5 ingevuld.

Als het inkomen per vier weken wordt betaald, dient dit te worden omgerekend naar een maandbedrag (vermenigvuldigen met de breuk 13/12).

Het betreft zowel inkomsten uit hoofd- als uit nevenfuncties (zie ook 7a).

In de loonstrook is de standaardloonheffingskorting verwerkt, die bestaat uit: de algemene heffingskorting, de arbeidskorting en – eventueel, indien daar recht op bestaat – de jonggehandicaptenkorting en de (alleenstaande) ouderenkorting.

2 Netto AOW-uitkering

Onder de netto AOW-uitkering wordt verstaan de bruto AOW-uitkering verminderd met de daarover verschuldigde loonheffing en overige inhoudingen, waaronder de inkomensafhankelijke bijdrage premie ZVW. Over een AOW-uitkering betaalt men geen premie WW. Het basispensioen voor een gehuwde is anders dan voor een ongehuwde. Daarom heeft een scheiding in het algemeen invloed op de hoogte van de AOW-uitkering.

De AOW geeft recht op een vakantietoeslag die jaarlijks in mei wordt betaald. Zie voor het bedrag de desbetreffende regeling.

3 Netto uitkering andere sociale verzekeringswetten

De uitkering dient te worden verminderd met de verschuldigde inkomensafhankelijke bijdrage premie ZVW.

Uitkeringen aan werknemers waarbij vakantiebonnen worden verstrekt moeten niet bij 3 maar bij 5 worden ingevuld.

4 Vakantietoeslag

De vakantietoeslag wordt in de berekening betrokken. Daartoe wordt bij het netto inkomen in het algemeen 8% opgeteld.

De bijtelling van vakantietoeslag geldt niet voor werknemers die nog vakantiebonnen ontvangen. Hun inkomsten worden niet bij 1 of 3 maar bij 5 ingevuld. Over een uitkering krachtens de sociale verzekeringswetten en over een AOW-uitkering ontvangt men vakantietoeslag. De vakantietoeslag over de AOW bedraagt echter geen 8% Zie voor het juiste bedrag de desbetreffende regeling. Over de meeste particuliere pensioenen ontvangt men geen afzonderlijke vakantietoeslag.

5 Netto arbeidsinkomen incl. 100 %-waarde vakantiebonnen

In een aantal sectoren wordt gebruik gemaakt van vakantiebonnen. Het netto maandinkomen van werknemers die vakantiebonnen ontvangen, kan niet zonder meer uit de loonstrook worden afgelezen, doch moet berekend worden. Bij deze werknemers is namelijk geen sprake van vakan- tietoeslag en loon over vakantiedagen. De verstrekte vakantiebonnen omvatten gedeeltelijk vakantiegeld en gedeeltelijk een vergoeding ter zake van loonderving voor vakantiedagen, waarover het loon niet wordt doorbetaald. Deze werknemers ontvangen (doorgaans) maximaal 46 weken loon (en vakantiebonnen) per jaar. De vakantiebonnen kunnen 2 à 3 keer per jaar verzilverd worden. In die situatie wordt aan de hand van de salarisgegevens en de waarde van de vakantiebonnen het werkelijk besteedbaar netto inkomen per maand herleid. Op een loonstrook wordt meestal alleen de fiscaal belaste waarde van de vakantiebon vermeld. De fiscaal onbelaste waarde bedroeg tot 1999 meestal 25% en is daarna afgebouwd.

De belaste waarde resp. onbelaste waarde bedraagt in

1999: 77,5 % 22,5 %

2000: 80 % 20 %

2001: 82,5 % 17,5 %

2002: 85 % 15 %

2003: 87,5 % 12,5 %

2004: 90 % 10,0 %

2005 t/m 2007: 92,5 % 7,5 %

2008: 95 % 5%

2009: 97,5 % 2,5%

2010: 99% 1%

Per loonperiode wordt over de belaste waarde loonheffing op het loon ingehouden. De 100 %-waarde van de vakantiebon wordt door de werkgever aan de bedrijfsvereniging afgedragen. Bij de verzilvering van de vakantiebon krijgt de werknemer dan ook de gehele waarde uitgekeerd.

Een gebruikelijke berekening van het werkelijk netto maandinkomen op basis van een weekloon gaat als volgt: 46 maal netto weekinkomen vermeerderd met 46 maal de 100 %-waarde van de vakantiebon en het totaal gedeeld door 12.

Over een periode van werkloosheid, bijvoorbeeld bij vorstverlet, ontvangt een werknemer een WW- uitkering. Hieromtrent worden door de desbetreffende uitkerende instantie opgaven (ook jaaropgaven) verstrekt.

In de sector Bouwnijverheid wordt gebruik gemaakt van het zogenaamde Tijdspaarfonds. Het loon wordt over 52 weken betaald, waarnaast per jaar 18 dagen extra worden uitbetaald. Over het totaal van beide bedragen wordt 8% vakantietoeslag uitbetaald. Op de loonstrook worden de extra dagen vermeld als bijvoorbeeld “TSF-dagen” of “tijdspaarfonds”. De daarmee corresponderende bedragen, inclusief de vakantietoeslag daarover, worden door de werkgever rechtstreeks gestort in het tijdspaarfonds. De bouwplaatswerknemer kan de opgebouwde rechten aanwenden voor vrije tijd, de levensloopregeling of een uitkering in geld.

6 Netto pensioen

Onder het netto pensioen wordt verstaan het bruto pensioen verminderd met de daarover ver- schuldigde loonheffing en overige inhoudingen. Over een pensioen betaalt men geen premie WW.

Een pensioen geeft meestal geen recht op een afzonderlijke vakantie-uitkering.

Zie LET OP pensioenverrekening en –verevening onder 7h.

7 Ander netto inkomen

a. Bijverdiensten

Het is niet mogelijk eenduidig aan te geven of en in hoeverre nevenverdiensten, zoals overwerk en gehonoreerde nevenfuncties, mede bepalend moeten zijn voor de draagkracht. Dit zal van geval tot geval beoordeeld moeten worden. Bij de beoordeling van de vraag of de onderhoudsplichtige vrijwillig mag stoppen met nevenverdiensten of overwerk zou in aanmerking genomen kunnen worden of deze nevenverdiensten in mindere of meerdere mate inherent zijn aan de vervulling van de hoofdfunctie en of deze inkomsten ook al -structureel- tijdens het huwelijk werden verworven. Bij sterke schommelingen in inkomsten moet zoveel mogelijk het gemiddelde worden bepaald.

Fooien worden zoveel mogelijk bij de draagkrachtberekening in aanmerking genomen.

b. Onkostenvergoedingen

Onkostenvergoedingen worden niet bij het inkomen opgeteld, tenzij deze als bovenmatig aangemerkt moeten worden. Van geval tot geval zal moeten worden beoordeeld of de onkostenvergoeding (gedeeltelijk) als verkapt inkomen is aan te merken. Daarbij zal rekening gehouden moeten worden met het feit dat meestal niet precies is aan te geven waaruit de maandelijkse beroepskosten bestaan. In geval van een vergoeding voor noodzakelijke beroepskosten worden extra kosten alleen in aan- merking genomen voor zover de vergoeding aantoonbaar ontoereikend is.

c. Verhuur van kamers zonder of met pension

Inkomsten uit verhuur van een kamer zonder pension in een gehuurde woning zal in de regel als netto-inkomsten of als bijdrage in de woonlasten in aanmerking kunnen worden genomen.

Structurele verhuur van een kamer met pension zal in de regel worden beschouwd als een werkzaamheid, waarbij de opbrengst verminderd met de kosten in box I in de heffing wordt betrokken. Indien sprake is van een zodanige activiteit, verdient het aanbeveling het brutomodel te gebruiken.

d. Kostgeld kinderen

Kostgeld betaald door inwonende kinderen wordt buiten beschouwing gelaten. Dit kostgeld beïnvloedt de draagkracht niet.

e. Kinderbijslag/kindgebonden budget

DDe ontvangen kinderbijslag wordt rechtstreeks toegerekend aan de bij de onderhoudsplichtige verblijvende kinderen, voor wie de bijdragen zijn bestemd. De kinderbijslag wordt daarom niet bij het inkomen opgeteld.

De kinderbijslag is in de behoeftetabellen verdisconteerd.

Het kindgebonden budget is afhankelijk van het aantal kinderen per huishouden en de hoogte van het verzamelinkomen van de ouder die de kinderbijslag ontvangt en zijn of haar eventuele toeslagpartner. Hoe lager het inkomen, hoe hoger het kindgebonden budget. Er gelden wel inkomensgrenzen, afhankelijk van het aantal kinderen. Vanwege het inkomensafhankelijke karakter kan het kindgebonden budget niet worden verdisconteerd in de behoeftetabellen. Het dient apart te worden verwerkt als klein netto inkomen aan de zijde van de ontvanger.

f. Ontvangen kinderalimentatie

Een voor eigen kinderen of kinderen van de nieuwe partner ontvangen bijdrage in de kosten van verzorging en opvoeding wordt niet bij het inkomen opgeteld, tenzij - en dan voor zover - het duidelijk is dat deze bijdrage de behoefte van de kinderen te boven gaat.

g. Inkomen van de nieuwe partner

Bij een nieuwe partner met eigen inkomsten is het uitgangspunt dat deze daarmee in eigen onderhoud kan voorzien. Op grond van dit uitgangspunt blijft dit inkomen buiten de draagkrachtberekening. De partner wordt als het ware als een zelfstandige economische eenheid beschouwd. De helft van de woonkosten en van andere gezamenlijke lasten wordt aan de partner toegerekend en voor wat betreft de toepassing van de bijstandsnorm en het draagkrachtpercentage wordt de nieuwe partner buiten beschouwing gelaten (alleenstaande of alleenstaande ouder, zie ook 9 en 23). Maakt de onderhoudsplichtige aannemelijk dat zijn partner niet geheel in eigen onderhoud kan voorzien dan wordt, indien sprake is van vaststelling van partneralimentatie, het inkomen van de partner als gezinsinkomen bij dat van de onderhoudsplichtige opgeteld (voor de vaststelling van kinderalimentatie, zie hoofdstuk 4.5). Het netto maandinkomen vermeerderd met de vakantietoeslag van de partner wordt in dat geval onder 7 vermeld.

Voor de toepassing van de bijstandsnorm en het draagkrachtpercentage worden de onderhouds- plichtige en zijn partner in deze situatie als gehuwden gezien.

Weigert de onderhoudsplichtige het inkomen van zijn partner bekend te maken dan moet worden aangenomen dat de partner in eigen onderhoud kan voorzien. Indien de partner geen inkomen heeft (of een zeer gering inkomen) dan bestaat er recht op uitkering van een bedrag gelijk aan de voor deze partner geldende algemene heffingskorting.